పెట్టుబడి పెట్టేటప్పుడు రిస్కును ఎలా అంచనా వేయాలి?

ఫొటో సోర్స్, Getty Images

- రచయిత, ఐవీబీ కార్తికేయ

- హోదా, బీబీసీ కోసం

మదుపరులు పెట్టుబడి పెట్టే ప్రతి మదుపు మార్గంలో ఎంతో కొంత రిస్క్ తప్పనిసరిగా ఉంటుంది. గ్యారంటీ రాబడి అని చెప్పుకునే ఫిక్సెడ్ డిపాజిట్ మార్గంలో కూడా రిస్క్ ఉంది.

2017 ఎఫ్ఆర్డీఐ బిల్లు ప్రకారం ఏదైనా బ్యాంక్ నష్టాలలో ఉంటే ఆ బ్యాంకు ఖాతాదారులు డిపాజిట్ మొత్తాన్ని కోల్పోయే అవకాశం ఉంది. నిజానికి రిజర్వ్ బ్యాంక్ అలాంటి పరిస్థితి రాకుండా ఎన్నో చర్యలు తీసుకుంటుంది. కానీ మార్గదర్శకాల ప్రకారం చూస్తే రిస్క్ ఉన్నట్టుగానే భావించాలి.

మదుపు మార్గాలు రెండు రకాల రిస్క్ కలిగి ఉంటాయి. ఒకటి సిస్టమేటిక్ రిస్క్(systematic risk) మరొకటి అన్సిస్టమేటిక్ రిస్క్ (unsystematic risk).

ఫొటో సోర్స్, Getty Images

సిస్టమేటిక్ రిస్క్

ఈ రకమైన రిస్క్ సదరు మదుపు మార్గానికి మాత్రమే పరిమితం కాకుండా అన్ని రకాల వాణిజ్య కార్యకలాపాల మీద కూడా ఉంటుంది. ఉదాహరణకు కోవిడ్ సంక్షోభ సమయంలో కొన్ని రోజుల వ్యవధిలో సెన్సెక్స్ 30% పడిపొయింది. అన్ని రంగాల ప్రధాన షేర్లు నష్టాలలో కూరుకుపోయాయి.

ఎందుకంటే భవిష్యత్తు మీద కనిపించిన అనిశ్చితి మదుపరులను భయపెట్టింది. మదుపరులు తాము చేసిన మదుపులో ఎంతో కొంత దక్కినా చాలు అని మార్కెట్ నుంచీ వెనక్కు వెళ్ళారు.

ఇలాంటి రిస్క్ అన్ని మదుపుమార్గాలలో సహజంగా ఉంటుంది, వ్యక్తిగత పోర్ట్ ఫోలియోలో ఎలాంటి మార్పులు చేసినా ఈ రిస్క్ నుంచి తప్పించుకోవడం కుదరని పని.

సాధారణంగా అంతర్జాతీయ పరిణామాలు, రిజర్వ్ బ్యాంక్ వడ్డీ రేట్ల మార్పులు లాంటివి సిస్టమేటిక్ రిస్క్ వల్ల వచ్చే మార్పులుగా చెప్పుకోవచ్చు. ఈ అంశాల వల్ల కలిగే ఒడిదొడుకులను అన్ని రంగాలూ ఎదుర్కొంటాయి.

ఫొటో సోర్స్, Getty Images

అన్సిస్టమేటిక్ రిస్క్

ఈ రకమైన రిస్క్ కేవలం మదుపరులు చేసిన మదుపు మార్గం మీద మాత్రమే ఉంటుంది. మిగిలిన మార్కేట్ పరిణామాలకు ఎలాంటి సంబంధం లేని విషయం.

ఉదాహరణకు స్టేట్ బ్యాంక్ ఆఫ్ ఇండియా షేర్లలో మదుపు చేస్తే ఆ బ్యాంక్ పనితీరు వల్ల కలిగే నష్టం అన్సిస్టమేటిక్ రిస్క్.

కాబట్టి పోర్ట్ఫోలియోలో వివిధ రంగాలు లేదా వివిధ కంపెనీలకు ప్రాతినిధ్యం ఉండేలా చూసుకోవడం ద్వారా ఈ రిస్క్ నుంచీ బయటపడవచ్చు.

మ్యూచువల్ ఫండ్ మార్గం వల్ల మదుపరులకు కలిగే ప్రధాన ఉపయోగం ఈ అన్సిస్టమేటిక్ రిస్క్ తక్కువగా ఉండటం. చాలా మ్యూచువల్ ఫండ్ కంపెనీల వాణిజ్య ప్రకటనలు ఈ అంశాన్ని ప్రధానంగా ప్రస్తావించడం చూస్తుంటాం.

ఫొటో సోర్స్, Getty Images

వ్యక్తిగతంగా మదుపరులు ఎంత రిస్క్ తీసుకోగలరు అనే అంశాంకి వేళ్ళే ముందు అసలు మదుపరులు తప్పించుకోలేని ఖర్చులను ఒకసారి చూద్దాం. ఈ ఆర్థిక లక్ష్యాల కోసం ఎక్కువ రిస్క్ ఉన్న మదుపు మార్గాలు సరికాదు కాబట్టి వీటి కోసం చేయాల్సిన మదుపు తీసివేసి ఆ తర్వాత రిస్క్ ఎక్కువ ఉన్న మదుపు మార్గాలను పరిగణించాలి.

బీమా ఖర్చులు

పర్సనల్ ఫైనాన్స్ పరంగా చూస్తే ఆరోగ్య, జీవిత బీమా.. మదుపు కంటే ఎక్కువ ప్రాధాన్యం ఉన్న విషయాలు.

పిల్లల చదువు

బీమా లాగే మరొక ముఖ్యమైన విషయం పిల్లల చదువుకు సంబంధించిన ఖర్చు. ఇది కూడా మనం తప్పించుకోలేని ఖర్చు. పైగా తగిన సమయానికి రాబడి అందేలా ఉండాలి. అంటే పిల్లల వయసును బట్టి వారికి 17-18 ఏళ్ళు వచ్చే సమయానికి డబ్బు అందేలా ఉండాలి. అధిక ఆదాయం వచ్చినా ఆలస్యం అయ్యే అవకాశం ఉండే మదుపు మార్గాలు ఈ ఆర్థిక లక్ష్యానికి పనికిరావు.

రిటైర్మెంట్ ప్లానింగ్

పర్సనల్ ఫైనాన్స్ సంబంధించిన విషయాలలో ఎక్కువ నిర్లక్ష్యానికి గురయ్యే విషయం రిటైర్మెంట్ ప్లానింగ్. కానీ ఇది సరైన పద్ధతి కాదు. ఎంత త్వరగా వీలైతే అంత త్వరగా రిటైర్మెంట్ ప్లానింగ్ మొదలు పెట్టాలి.

ఇప్పుడు మదుపరుల వ్యక్తిగత రిస్క్ ఏ స్థాయిలో ఉండాలో పరిశీలిద్దాం. ఈ విషయం మీద స్పష్టత కోసం వయసును బట్టి మదుపరులను మూడు వర్గాలుగా విభజించాలి. ఖర్చులు పోను నెలవారి కుటుంబ ఆదాయం యాభై వేలు అనుకుంటే ఈ మూడు వర్గాల రిస్క్ అవకాశం ఎంత ఉందో చూద్దాం.

ఫొటో సోర్స్, Getty Images

30 ఏళ్ళ కంటే తక్కువ ఉన్నవారు

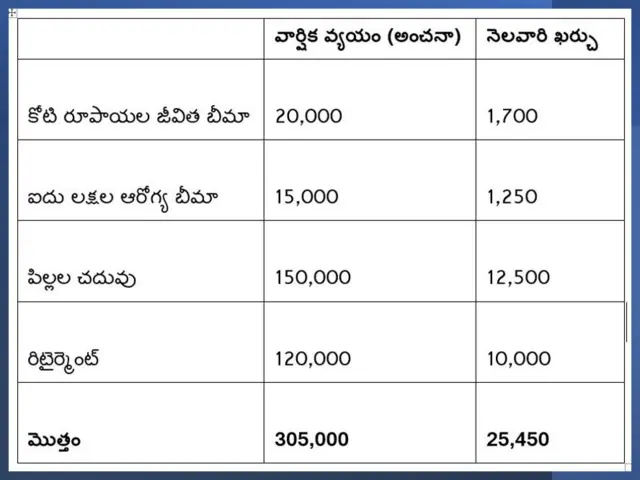

ముందుగా ఈ వర్గం వారి బీమా వివరాలు చూద్దాం. క్రింద ఇచ్చిన పట్టికలో ఉజ్జాయింపుగా బీమా ఖర్చులు ఎంత ఉంటాయో అనే వివరాలు ఉన్నాయి. ఈ పట్టిక ప్రకారం నెలకు మూడు వేల రూపాయలు బీమా కోసం కేటాయించాలి. అంటే కేవలం 47 వేలు మాత్రమే నికరంగా కుటుంబ ఆదాయం అని అర్థం చేసుకోవాలి

తర్వాత ఆర్థిక లక్ష్యం, పిల్లల చదువు. ఈ వర్గం వారికి ఈ ఆర్థిక లక్ష్యం కోసం పదిహేనేళ్ళ తర్వాత యాభై లక్షల రూపాయలు అవసరం అవుతాయి అనేది హేతుబద్ధమైన అంచనా. ఈ లక్ష్యాన్ని అందుకోవడానికి చేయావలసిన వార్షిక మదుపు ఒకటిన్నర లక్ష దాకా ఉండాలి. అంటే నెలకు పన్నెండు వేలకు పై మాటే.

అలాగే రిటైర్మెంట్ కోసం ముప్పై ఏళ్ళ తర్వాత రెండు కోట్ల మూల నిధి ఉండాలి. దీని కోసం కావల్సిన వార్షిక మొత్తం లక్షా ఇరవై వేల రూపాయలు.

ఇప్పుడు ఈ ఆర్థిక లక్ష్యాల కోసం కావలసిన మొత్తాన్ని తీసేస్తే నికరంగా మిగిలిన సొమ్ముతో రిస్క్ ఎక్కువగా ఉన్న మదుపు మార్గాలలో మదుపు చేయవచ్చు. క్రింద ఇచ్చిన పట్టిక ప్రకారం ఈ వర్గం వారికి రిస్క్ తీసుకునే అవకాశం నెలకు పాతిక వేల వరకూ ఉంది.

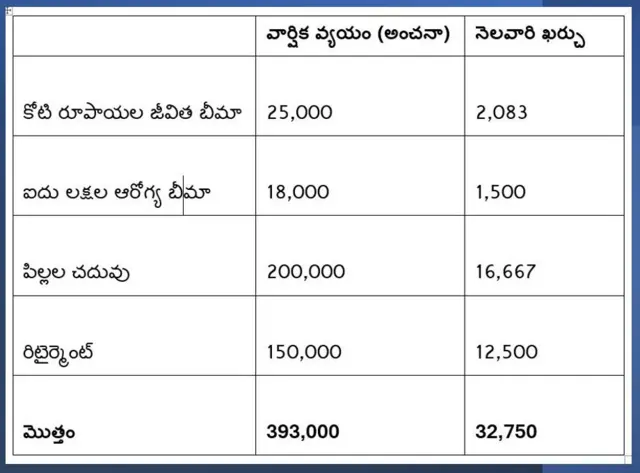

వయసు 30-40 మధ్యలో ఉన్నవారు

కింద ఇచ్చిన పట్టిక ప్రకారం ఈ వర్గం వారికి బీమా ఖర్చులు నెలకు మూడు వేలా ఐదు వందల దాకా ఉంటాయి. అలాగే పిల్లల చదువు, రిటైర్మెంట్ ఖర్చులు కూడా ఎక్కువగా ఉంటాయి. ఎందుకంటే ఇ ఆర్థిక లక్ష్యాల కాల పరిమితి తక్కువగా ఉంటుంది. ఇవన్నీ పరిగణలోకి తీసుకున్న తర్వాత ఈ వర్గం వారికి నికరంగా అందే మొత్తం పదిహేడు వేలు మాత్రమే.

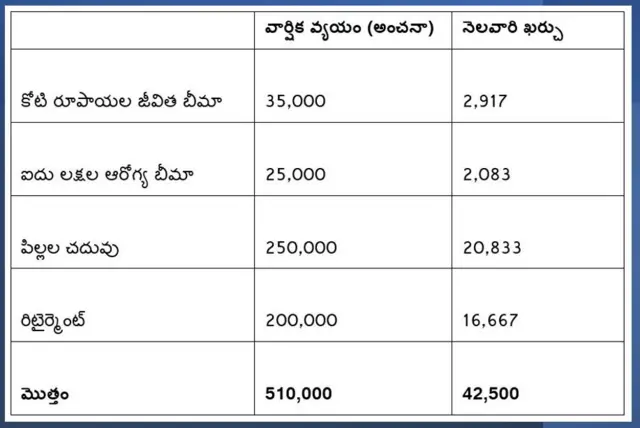

40 ఏళ్ళ కంటే ఎక్కువ వయసు ఉన్నవారు

ఈ వర్గంలోని వారి బీమా ప్రీమియం, పిల్లల చదువు, రిటైర్మెంట్ వ్యయం మిగిలిన వారి కంటే అధికంగా ఉంటుంది. క్రింద ఇచ్చిన పట్టిక ప్రకారం ఈ వర్గం వారి దగ్గర రిస్క్ ఎక్కువగా ఉన్న మదుపు మార్గాలలో మదుపు చేయాలంటే కేవలం ఎనిమిది వేలు మాత్రమే ఉంటుంది. దీర్ఘకాల ప్రణాళికతో మదుపు చేస్తే కలిగే ఉపయోగానికి ఇది మరొక ఉదాహరణ.

ఇవి కూడా చదవండి:

- భారత విద్యార్థులను అమెరికా ఎందుకు తిప్పి పంపుతోంది? స్టూడెంట్స్ ఏం చేయాలి? ఏం చేయకూడదు?

- గ్రీన్ ట్యాక్స్: తెలంగాణలో 500.. ఆంధ్రపదేశ్లో 6,660. ఏపీలో భారీ పన్నులపై వాహనదారుల గగ్గోలు

- పీరియడ్స్ సమయంలో అథ్లెట్ల శిక్షణ ఎలా కొనసాగుతుంది... వారు ఎదుర్కొనే సమస్యలేంటి?

- 'ట్రాన్స్జెండర్ అయితే సెక్స్ వర్కర్గా మారాలా... లేదంటే అడుక్కోవాలా? నేను కష్టపడి పని చేసుకుని బతుకుతా' - మదనపల్లె భాను కథ

- యూసీసీ: హిందూ, ముస్లిం చట్టాలపై ఉమ్మడి పౌర స్మృతి ప్రభావమేంటి... వారసత్వ ఆస్తి హక్కులు కూడా మారిపోతాయా?

(బీబీసీ తెలుగును ఫేస్బుక్, ఇన్స్టాగ్రామ్, ట్విటర్లో ఫాలో అవ్వండి. యూట్యూబ్లో సబ్స్క్రైబ్ చేయండి.)