టర్మ్ ఇన్సూరెన్స్: ఏ వయసులో తీసుకుంటే బెటర్? టర్మ్ పాలసీ తీసుకునే ముందు తెలుసుకోవాల్సిన విషయాలివీ

ఫొటో సోర్స్, Getty Images

- రచయిత, ఐవీబీ కార్తికేయ

- హోదా, బీబీసీ కోసం

ఆర్థిక స్వావలంబన సాధించే క్రమంలో జీవిత బీమా (టర్మ్ ఇన్సూరెన్స్) ఒక ముఖ్యమైన విషయం. చాలా మంది ఈ విషయాన్ని అశ్రద్ధ చేస్తున్నారు. కానీ, ఒక సంపూర్ణమైన పర్సనల్ ఫైనాన్స్ ప్లానింగ్లో టర్మ్ ఇన్సూరెన్స్ చాలా కీలకమైన విషయం.

గతంలో అనేకసార్లు చెప్పినట్టు టర్మ్ ఇన్సూరెన్స్ ఎంత త్వరగా తీసుకుంటే అంత ఉపయోగం. త్వరగా తీసుకోవడం వల్ల వార్షిక ప్రీమియం తగ్గుతుంది.

ఈ వార్షిక ప్రీమియం సాధారణంగా కొన్ని దశాబ్దాలపాటు కట్టే విధంగా ఉంటుంది కాబట్టి, త్వరగా తీసుకోవడం వల్ల వచ్చే ప్రయోజనం కూడా అధికంగానే ఉంటుంది.

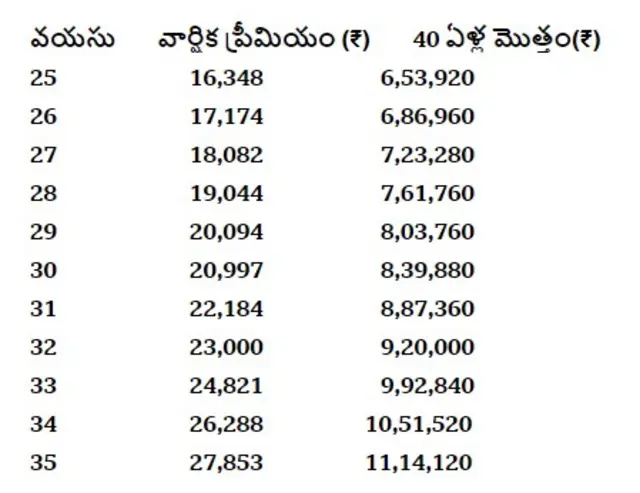

జీవితంలో 40-60 ఏళ్ల మధ్యకాలం ఎన్నో బాధ్యతలతో కూడిన సమయం. అలాంటి సమయంలో పాలసీదారుల కుటుంబాన్ని విపత్కర పరిస్థితుల్లో కాపాడే మార్గం టర్మ్ ఇన్సూరెన్స్ అని అర్థం చేసుకోవాలి. కింద ఇచ్చిన పట్టికలో హెచ్.డి.ఎఫ్.సి. వారి సైట్లో ఇచ్చిన వార్షిక ప్రీమియం వివరాలు ఉన్నాయి.

ఇవన్నీ కూడా కోటి రూపాయల పాలసీ ప్రాతిపదికన ఇచ్చినవి. ఈ పట్టిక ప్రకారం చూస్తే ఒక వ్యక్తికి ఇరవై ఐదేళ్ల వయసులో తీసుకున్న పాలసీ ప్రీమియం ముప్పై ఐదేళ్ల వయసులో తీసుకున్న ప్రీమియం కంటే 70% తక్కువ. ఈ తేడా గణనీయమైన మొత్తం అని గుర్తుంచుకోవాలి.

ఫొటో సోర్స్, Getty Images

టర్మ్ ఇన్సూరెన్స్ నియమ, నిబంధనలు

టర్మ్ ఇన్సూరెన్స్ చాలా పెద్ద మొత్తానికి సంబంధించిన విషయం. ఇలాంటి విషయాలలో కంపెనీల నియమ నిబంధనలు కొంచెం ఎక్కువగా ఉంటాయి. కాబట్టి పాలసీదారులు అన్ని వివరాలు కచ్చితంగా కంపెనీకి తెలపాలి.

పాలసీదారుల ఆరోగ్య పరిస్థితి గురించిన అన్ని పత్రాలు సరిగ్గా దాఖలు చేయాలి. వార్షిక ప్రీమియం లెక్కించడానికి కంపెనీలు ఈ విషయాలను పరిగణనలోకి తీసుకుంటాయి.

ఉదాహరణకు పొగతాగేవారికీ, తాగని వారికీ మధ్య ప్రీమియంలో చాలా పెద్ద తేడా ఉంటుంది. అలాగే మధుమేహం, అధిక రక్తపోటు లాంటి సమస్యలతో కూడిన కుటుంబ ఆరోగ్య చరిత్ర ఉన్నా ప్రీమియం కొంత ఎక్కువగా ఉంటుంది. ఈ వివరాలు తెలపకుండా పాలసీ తీసుకుంటే కంపెనీ క్లెయిమ్ను తిరస్కరించే అవకాశం ఉంది.

ఎందుకంటే క్లెయిమ్ ఇచ్చే సమయంలో కంపెనీలు అన్ని విషయాలను క్షుణ్ణంగా పరిశీలిస్తాయి. 2015లో ఇన్సూరెన్స్ చట్టంలో చేసిన మార్పుల ప్రకారం కంపెనీలకు పాలసీదారుల వివరాలు తనిఖీ చేసేందుకు మూడేళ్ల గడువు ఉంటుంది.

పాలసీ ఇచ్చిన మూడేళ్లలోపు పాలసీదారుల వివరాలలో తేడా ఉంటే కంపెనీ ఆ పాలసీని రద్దు చేయవచ్చు. ఆ తర్వాత కంపెనీకి పాలసీ రద్దు చేసే అధికారం లేదు. అలా రద్దు చేయాలంటే పాలసీదారు ఉద్దేశపూర్వకంగా మోసం చేశారనే విషయాన్ని నిరూపించాలి.

ఫొటో సోర్స్, Getty Images

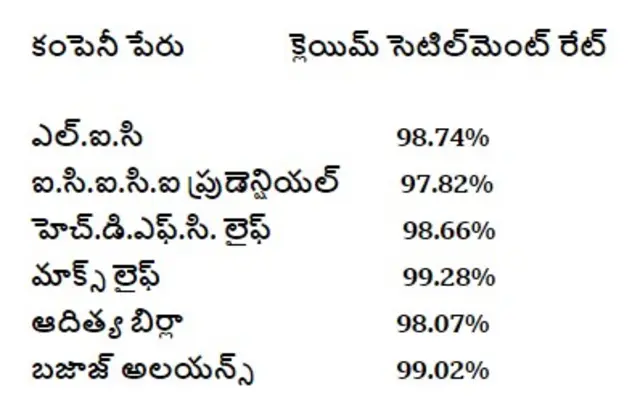

క్లెయిమ్ సెటిల్మెంట్ రేట్

టర్మ్ ఇన్సూరెన్స్ విషయంలో ఆలోచించాల్సిన మరొక ముఖ్యమైన విషయం క్లెయిమ్ సెటిల్మెంట్ రేట్. కంపెనీలు తమ వాణిజ్య ప్రకటనలలో ఎక్కువగా ప్రకటించే ఈ విషయం గురించిన అవగాహన చాలా ముఖ్యం.

తమ వద్దకు వచ్చిన అన్ని క్లెయిమ్లలో ఎంత శాతం క్లెయిమ్స్ చెల్లించారనే విషయాలను ఇది వివరిస్తుంది.

ఐ.ఆర్.డి.ఏ. నిబంధనల ప్రకారం అన్ని కంపెనీలు ఈ విషయాన్ని బహిరంగంగా ప్రకటించాలి.

2021-2022 ఐ.ఆర్.డి.ఏ వార్షిక నివేదిక ప్రకారం కొన్ని ప్రముఖ కంపెనీల 2022 క్లెయిమ్ సెటిల్మెంట్ రేట్ కింద ఇచ్చిన పట్టికలో ఉన్నాయి.

ఈ పట్టిక ప్రకారం చూస్తే మాక్స్ లైఫ్ ఇన్సురెన్స్ వారి క్లెయిమ్ సెటిల్మెంట్ మిగిలిన కంపెనీలతో పోలిస్తే ఎక్కువగా ఉంది. ఇది చాలా ముఖ్యమైన విషయమే అయినా టర్మ్ ఇన్సూరెన్స్ ఎంపిక చేసుకునేటప్పుడు ఇదొక్క విషయమే ప్రామాణికం కాకూడదు.

ఫొటో సోర్స్, Getty Images

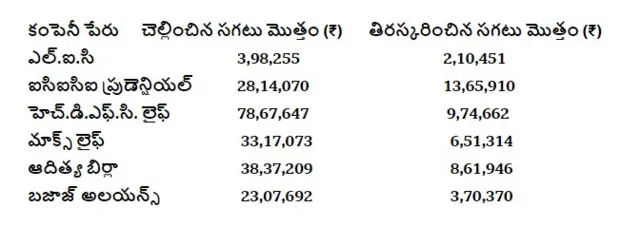

క్లెయిమ్ తిరస్కరణలు

ఇవే కంపెనీలు సగటున ఎంత క్లెయిమ్ చెల్లించారో ఎంత క్లెయిమ్ తిరస్కరించారో కూడా కింద ఇచ్చిన పట్టికలో చూద్దాం.

ఈ పట్టిక ప్రకారం చూస్తే, అన్ని కంపెనీలు ఎక్కువ విలువ కలిగిన క్లెయిమ్లను తిరస్కరిస్తున్నట్టు కనిపిస్తోంది. కంపెనీల నియమ నిబంధనల ప్రకారం అన్ని వివరాలు సమర్పించాలనే విషయాన్ని ఈ గణాంకాలు మరోసారి తెలియజేస్తున్నాయి.

ఫొటో సోర్స్, Getty Images

ఏ కంపెనీ, ఏ పాలసీ బెటర్?

టర్మ్ ఇన్సూరెన్స్ ఎంచుకునే సమయంలో మంచి కంపెనీని ఎంచుకోవాలా, లేక మంచి పాలసీని ఎంచుకోవాలా అనే అయోమయ పరిస్థితి ఉంటుంది. వ్యక్తిగత అవసరాలకు సరిపోయే పాలసీలను గుర్తించి, ఏ కంపెనీది అయినా తీసుకోవచ్చు.

ఉదాహరణకు, మధుమేహ వ్యాధితో ఇబ్బందిపడే వారికి అలాంటి రుగ్మతలను పరిగణించే పాలసీని ఏ కంపెనీ ఇచ్చినా తీసుకోవాలి. ఎందుకంటే కంపెనీలు పాలసీదారులకు చెల్లించాల్సిన మొత్తానికి ఇన్సూరెన్స్ చట్టం ఒక రక్షణ కవచంగా పనిచేస్తుంది. కాబట్టి నిబంధనలకు లోబడి తీసుకున్న ఏ పాలసీ అయినా పాలసీదారులకు ఉపయోగకరమే.

ఫొటో సోర్స్, Getty Images

టర్మ్ పాలసీ రైడర్లు

పాలసీతో వచ్చే ప్రయోజనాలతో పాటు కొంత అధిక ప్రీమియం ద్వారా వచ్చే ఉపయోగాలను రైడర్లు అంటారు. టర్మ్ పాలసీ ఎంచుకోవడంలో ఇవి కూడా ముఖ్యమైన పాత్ర పోషిస్తాయి. కొన్ని ముఖ్యమైన రైడర్లను ఇప్పుడు చూద్దాం:

1. యాక్సిడెంట్ కవరేజ్: ఎక్కువగా ప్రయాణం చేసేవారు తప్పకుండా తీసుకోవలసిన రైడర్ ఇది. దాదాపు అన్ని కంపెనీల పాలసీలలో ఈ రైడర్ అందుబాటులో ఉంది.

2. కవరేజ్ పెంపు: పాలసీ తీసుకున్న కొన్ని సంవత్సరాల తర్వాత కవరేజ్ పెంచుకునే వెసులుబాటు చాలా ముఖ్యం. ఎందుకంటే ద్రవ్యోల్బణాన్ని తట్టుకునే విధంగా మన కుటుంబానికి రక్షణ కల్పించాలంటే కవరేజ్ పెంపు తప్పనిసరి. ప్రస్తుతం ఈ సౌలభ్యం అన్ని పాలసీల్లో లేదు.

3. అడ్వాన్స్ పేమెంట్: ఏదైనా తీవ్ర అనారోగ్య సమస్య ఎదురైనప్పుడు టర్మ్ పాలసీ కవరేజీలో కొంత మొత్తాన్ని అడ్వాన్స్గా చెల్లించే ఈ సదుపాయం కూడా ముఖ్యమైనదే. పాలసీదారు ఉద్యోగం చేయలేని పరిస్థితి ఏర్పడితే ఆ కుటుంబానికి ఈ రైడర్ ఆసరాగా నిలుస్తుంది.

(నోట్: ఈ కథనం నిర్దిష్టమైన అంశంపై స్థూలమైన అవగాహన కోసం మాత్రమే. నిర్ణయాలు మీ వ్యక్తిగత ఆర్థిక సలహాదారులను సంప్రదించి తీసుకోవాలి.)

ఇవి కూడా చదవండి:

- ఆయనకు ఇద్దరు లైంగిక భాగస్వాములు, ఆమెకూ ఇద్దరు.. ఏమిటీ సంబంధం?

- ఎయిడ్స్: అలా చేస్తే ఈ వ్యాధి 2030లోగా అంతం అవుతుందా?

- స్వార్మ్ డ్రోన్స్: చైనా, పాకిస్తాన్ బలగాలకు భారత సైన్యం వీటితో చెక్ పెట్టగలదా?

- మణిపుర్ హింస: అసలేమైంది? ఎందుకు ఇదంతా జరుగుతోంది?

- ‘‘జైల్లో కెమెరాల ముందు దుస్తులు విప్పించారు.. శానిటరీ ప్యాడ్లు, టాంపాన్లను తొలగించమన్నారు’’-ఇరాన్ మహిళల ఆరోపణ