ஆயுள் காப்பீடு: இறந்தால் மட்டுமே பணம் கிடைக்கும் பாலிசியை எடுக்க வேண்டியது ஏன் அவசியம்?

பட மூலாதாரம், Getty Images

- எழுதியவர், ஐவிபி கார்த்திகேயா

- பதவி, பிபிசிக்காக

நிதி தொடர்பான விஷயங்களில் யாரையும் சார்ந்திருக்காமல் நிதி சுதந்திரத்தோடு இருப்பதற்கு ஆயுள் காப்பீடு மிக அவசியம். பலரும் இந்த விவகாரத்தில் அலட்சியமாகவே இருக்கின்றனர். எனினும், ஒரு தனிநபரின் நிதி தொடர்பான திட்டங்களில் டெர்ம் இன்சூரன்ஸ் மிக முக்கியமானதாகப் பார்க்கப்படுகிறது.

எந்த அளவுக்கு இளம் வயதிலேயே டெர்ம் இன்சூரன்ஸை எடுக்கிறோமோ அந்தளவுக்குப் பயனுள்ளதாக இருக்கும். இளம் வயதிலேயே காப்பீட்டை எடுப்பதன் மூலம் செலுத்தவேண்டிய ஆண்டு பிரீமியத்தை குறைக்கலாம்.

பொதுவாக டெர்ம் இன்சூரன்ஸுக்கு வருடாந்திர தொகையை நாம் பல ஆண்டுகளுக்குச் செலுத்துவோம். அப்படியிருக்கும்போது முன்னதாகவே காப்பீட்டை எடுத்துக்கொள்வது மூலம் அதிகளவு பலன் அடைய முடியும்.

வாழ்க்கையில் 40 முதல் 60 வயது வரையிலான காலம் என்பது பல பொறுப்புகளை உள்ளடக்கியது. அத்தகைய நேரத்தில் ஆயுள் காப்பீடு என்பது பாலிசிதாரரின் குடும்பத்தை இக்கட்டான சூழ்நிலைகளில் பாதுகாப்பதற்கான ஒரு வழியாக நாம் புரிந்துகொள்ள வேண்டும்.

இந்த அட்டவணையின்படி பார்க்கும்போது, ஒரு தனிநபர் 25 வயதில் பாலிசியை எடுக்கும்போது அவருக்கான பிரீமியம் தொகை 35 வயதில் பாலிசியை எடுப்பவரைவிட 70 சதவீதம் குறைவாக இருப்பதை நாம் காணலாம்.

டெர்ம் இன்சூரன்ஸின் விதிமுறைகள் மற்றும் நிபந்தனைகள்

டெர்ம் இன்சூரன்ஸ் என்பது பெரிய விஷயம். இதுபோன்ற விஷயங்களில் நிதி நிறுவனங்களின் விதிமுறைகள் சற்றுக் கடுமையாக இருக்கும். எனவே பாலிசிதாரர்கள் அனைத்து விவரங்களையும் நிறுவனத்திற்குத் தெரிவிக்க வேண்டும்.

பாலிசிதாரர்களின் உடல்நிலை குறித்த அனைத்து ஆவணங்களும் முறையாக தாக்கல் செய்யப்பட வேண்டும். வருடாந்திர பிரீமியத்தை கணக்கிட நிறுவனங்கள் இந்த விஷயங்களை கணக்கில் எடுத்துக்கொள்கின்றன.

எடுத்துக்காட்டாக, புகை பிடிப்பவர்களுக்கும் புகை பிடிக்காதவர்களுக்கும் இடையே பிரீமியத்தில் பெரும் வித்தியாசம் உள்ளது. மேலும், குடும்பத்தில் நீரிழிவு, உயர் ரத்த அழுத்தம் போன்ற உடல்நல பிரச்னைகள் இருந்தால், பிரீமியம் அதிகமாக இருக்கும். இந்த விவரங்களை வழங்காமல் பாலிசி எடுத்தால், நிறுவனம் கோரிக்கையை நிராகரிக்க வாய்ப்புள்ளது.

ஏனெனில் நிறுவனங்கள் உரிமைகோரலில் தீர்வு காணும்போது அனைத்து விஷயங்களையும் முழுமையாகப் பார்க்கின்றன. 2015ஆம் ஆண்டு இன்சூரன்ஸ் சட்டத்தில் செய்யப்பட்ட மாற்றங்களின்படி, பாலிசிதாரர்களின் விவரங்களை சரிபார்க்க நிறுவனங்கள் மூன்று ஆண்டுகள் எடுத்துக்கொள்ளலாம்.

பாலிசி எடுத்த மூன்று ஆண்டுகளுக்குள் பாலிசிதாரர்களின் விவரங்களில் வேறுபாடு இருந்தால், பாலிசியை நிறுவனம் ரத்து செய்யலாம். அதன் பிறகு பாலிசியை ரத்து செய்ய நிறுவனத்திற்கு அதிகாரம் இல்லை. அப்படி ரத்து செய்ய வேண்டுமென்றால், பாலிசிதாரர் வேண்டுமென்றே மோசடி செய்தார் என்பதை நிரூபிக்க வேண்டும்.

பட மூலாதாரம், Getty Images

உரிமைகோரல் தீர்வு விகிதம்

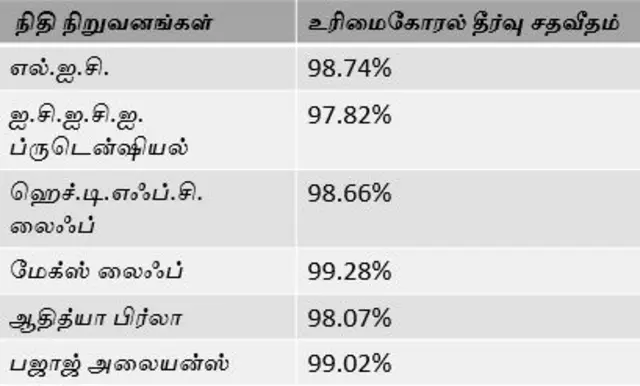

டெர்ம் இன்ஷூரன்ஸ் என்று வரும்போது சிந்திக்க வேண்டிய மற்றொரு முக்கியமான விஷயம், உரிமைகோரல் தீர்வு விகிதம்(Claim Settlement Rate).

நிறுவனங்கள் தங்கள் விளம்பரங்களில் அதிகமாக விளம்பரம் செய்வதால் இந்த விஷயத்தைப் பற்றிய விழிப்புணர்வு மிகவும் அவசியம்.

பெறப்பட்ட அனைத்து உரிமைகோரல்களிலும் செலுத்தப்பட்ட உரிமைகோரல்களின் சதவீதத்தை இது விவரிக்கிறது.

அனைத்து நிறுவனங்களும் சட்டப்படி இதை பகிரங்கமாக அறிவிக்க வேண்டும் என்று ஐ.ஆர்.டி.ஏ (Insurance Regulatory and Development Authority) கூறுகிறது.

ஐ.ஆர்.டி.ஏ. ஆண்டு அறிக்கை 2021-2022இன் படி, 2022ஆம் ஆண்டுக்கான சில முக்கிய நிறுவனங்களின் உரிமைகோரல் தீர்வு விகிதம் கீழே உள்ள அட்டவணையில் கொடுக்கப்பட்டுள்ளது.

இந்த அட்டவணையின்படி மற்ற நிறுவனங்களுடன் ஒப்பிடும்போது மேக்ஸ் லைஃப் இன்சூரன்ஸ் நிறுவனத்தின் க்ளைம் செட்டில்மென்ட் அதிகமாக உள்ளது.

இது மிக முக்கியமான காரணியாக இருந்தாலும், டெர்ம் இன்சூரன்ஸை தேர்ந்தெடுக்கும்போது அதை மட்டுமே கருத்தில் கொள்ளக்கூடாது.

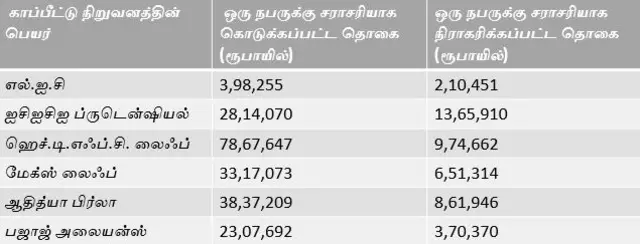

உரிமைகோரல் நிராகரிப்பு

இந்த நிறுவனங்கள் சராசரியாக எத்தனை க்ளைம்களுக்கு தீர்வு கண்டு பணத்தை வழங்கியுள்ளன, எத்தனை க்ளைம்களை நிராகரித்துள்ளன என்பதை கீழே உள்ள அட்டவணையில் பார்க்கலாம்.

இந்த அட்டவணையை வைத்துப் பார்த்தால், அனைத்து நிறுவனங்களும் அதிக மதிப்புள்ள கோரிக்கைகளை நிராகரிப்பது போலத் தெரிகிறது.

நிறுவனங்களின் விதிகள் மற்றும் நிபந்தனைகளின்படி அனைத்து விவரங்களும் சமர்ப்பிக்கப்பட வேண்டும் என்பதை இந்தப் புள்ளிவிவரங்கள் மீண்டும் காட்டுகின்றன.

எந்த நிறுவனம், எந்த பாலிசி சிறந்தது?

டெர்ம் இன்ஷூரன்ஸை தேர்ந்தெடுக்கும்போது நல்ல நிறுவனத்தைத் தேர்ந்தெடுப்பதா அல்லது நல்ல பாலிசியை தேர்ந்தெடுப்பதா என்ற குழப்பம் இருக்கும்.

உங்களுக்குத் தேவையான பாலிசியை வைத்திருக்கும் எந்த நிறுவனத்தை வேண்டுமானாலும் தேர்ந்தெடுக்கலாம்.

எடுத்துக்காட்டாக, ஒரு சில காப்பீட்டு நிறுவனங்கள் நீரிழிவு உள்ளவர்களுக்கு பாலிசி வழங்காது. அதே, நேரத்தில் வேறு சில நிறுவனங்கள் நீரிழிவு இருந்தாலும் அவர்களுக்கும் சேர்த்து காப்பீடு வழங்கும்.

ஒருவேளை உங்களுக்கு நீரிழிவு நோய் இருந்தால், எந்த நிறுவனம் நீரிழிவு நோயையும் உள்ளடக்கி பாலிசி வழங்குகிறதோ அந்த பாலிசியை நீங்கள் தேர்வு செய்யலாம்.

பட மூலாதாரம், Getty Images

ஆயுள் காப்பீட்டுடன் கூடிய கூடுதல் பலன்கள்

ரைடர்ஸ் என்பது பாலிசியுடன் சில அதிக பிரீமியத்துடன் வரும் நன்மைகள். ஆயுள் காப்பீட்டை தேர்ந்தெடுப்பதிலும் அவை முக்கியப் பங்கு வகிக்கின்றன. இப்போது சில முக்கியமான ரைடர்களை பார்ப்போம்:

1. விபத்து கவரேஜ்: அடிக்கடி பயணிப்பவர்களுக்கு கண்டிப்பாக தேவைப்படும் கூடுதல் அம்சம் இது. இந்த பலன் கிட்டத்தட்ட எல்லா நிறுவனங்களின் பாலிசிகளிலும் கிடைக்கிறது.

2. கவரேஜ் அதிகரிப்பு: பாலிசி எடுத்த சில ஆண்டுகளுக்குப் பிறகு கவரேஜை அதிகரிப்பதற்கான நெகிழ்வுத்தன்மை மிகவும் முக்கியமானது. ஏனெனில் பணவீக்கத்தில் இருந்து நமது குடும்பத்தைப் பாதுகாக்க கவரேஜை அதிகரிப்பது அவசியம். தற்போது இந்த வசதி அனைத்து பாலிசிகளிலும் இல்லை.

3. முன்கூட்டியே தொகையைச் செலுத்தும் வசதி: ஏதேனும் கடுமையான நோய் ஏற்பட்டால், பாலிசி கவரேஜின் ஒரு பகுதியை முன்கூட்டியே செலுத்தும் இந்த வசதியும் முக்கியமானது. பாலிசிதாரரால் வேலை செய்ய முடியாவிட்டால், இந்தக் கூடுதல் பலன் குடும்பத்துக்கு உதவிகரமாக இருக்கும்.

(குறிப்பு: இந்தக் கட்டுரை இந்தக் குறிப்பிட்ட தலைப்பைப் பற்றிய பொதுவான புரிதலுக்காக மட்டுமே. உங்கள் தனிப்பட்ட நிதி ஆலோசகர்களுடன் கலந்தாலோசித்து முடிவுகள் எடுக்கப்பட வேண்டும்.)

சமூக ஊடகங்களில் பிபிசி தமிழ்:

- ஃபேஸ்புக் : பிபிசி தமிழ் ஃபேஸ்புக்

- டிவிட்டர் : பிபிசி தமிழ் ட்விட்டர்

- இன்ஸ்டாகிராம் : பிபிசி தமிழ் இன்ஸ்டாகிராம்

- யு டியூப் : பிபிசி தமிழ் யு டியூப்