तुम्हाला गृहकर्ज मिळू शकतं का? ते कसं काढायचं? EMI म्हणजे काय?

फोटो स्रोत, Getty Images

- Author, जान्हवी मुळे

- Role, बीबीसी प्रतिनिधी

आपलं स्वतःचं घर असावं असं अनेकांचं स्वप्न असतं. पण घर घेण्याइतके पैसे सध्या हातात नसतील तर काय करायचं?

अशावेळी पर्याय असतो गृहकर्जाचा. गृहकर्ज किंवा होमलोन म्हणजे घरखरेदीसाठी, घर उभारणीसाठी आणि घरात सुधारणा करण्यासाठी बँक किंवा हाऊसिंग फायनान्स कंपनीकडून दिलं जाणारं कर्ज.

या कर्जावर व्याजही लागतं आणि हे कर्ज ठराविक काळात दर महिन्याला विशिष्ठ रक्कमेचा हफ्ता भरून फेडता येतं. हे कर्ज घेऊन तुम्ही घर विकत घेऊ शकता, पण जोवर कर्ज पूर्णपणे फेडत नाही, तोवर घर बँकेकडे तारण ठेवलं जातं.

ही सगळी प्रक्रिया काहीशी किचकट वाटेल, पण ती आपण सोप्या शब्दांत समजून घेऊयात..

गृहकर्ज कोणाला मिळू शकतं?

तुम्ही घरासाठी कर्ज काढताना एकटेच अर्ज करू शकता किंवा तुमच्या कुटुंबातल्या एखाद्या व्यक्तीच्या सोबत अर्ज करू शकता.

म्हणजे आई किंवा वडीलांसोबत त्यांचा मुलगा किंवा लग्न न झालेली मुलगी कर्जासाठी को एप्लिकंट होऊ शकतात. नवरा-बायको एकत्र होमलोनसाठी अर्ज करू शकतात. दोघे भाऊ होमलोनसाठी मिळून अर्ज करू शकतात.

जोडीने कर्ज घेण्याचा फायदा म्हणजे या को अॅप्लिकंट अर्थात सह-आवेदक किंवा सह-अर्जदार उत्पन्न किंवा पगारही मूळ अर्जदारासोबत जोडला जातो, त्याने तुम्हाला मिळू शकणाऱ्या कर्जाची रक्कमही वाढते.

सह-अर्जदार महिला ही मालमत्तेची मालकही असेल तर स्टँप ड्यूटीमध्येही सवलत मिळते आणि काही बँकाही महिलांना गृहकर्जामध्ये विशेष सवलतीही देतात.

तुम्हाला किती गृहकर्ज मिळू शकतं?

भारतात बँका साधारणपणे असं गृहित धरतात, की तुमच्या एकूण उत्पन्नाच्या 50 टक्के रकमेतूनच तुमचा कर्जाचा मासिक हफ्ता जाणार आहे.

म्हणजे थोडक्यात, तुमचा पगार किंवा उत्पन्न जितकं जास्त, तितकी हफ्ता भरण्याची तुमची क्षमता जास्त आणि म्हणूनच तुम्हाला मिळणारं कर्जही जास्त असतं.

तुम्हाला किती कर्ज मिळू शकतं, त्याचा कालावधी किती असेल, हप्ता किती पडेल यासगळ्याचा अंदाज, तुम्ही ऑनलाईन होमलोन कॅलक्युलेटरच्या मदतीने बांधू शकतात.

वेगवेगळ्या बँकांच्या वेबसाईटवर हे असे कॅलक्युलेटर्स आहेत.

फोटो स्रोत, Getty Images

कुठल्या बँकेत कर्जाविषयी काय योजना आहेत याचा अभ्यास करूनच बँकेची निवड करा.

अर्थातच बँका तुम्हाला कुठलीही रक्कम देण्याआधी तुमची ते कर्ज फेडण्याची क्षमता आहे ना, हे तपासून पाहतात. तसंच तुम्हाला जे घर विकत घ्यायचं आहे त्याचीही पूर्ण पडताळणी करतात.

इथे आणखी एक गोष्ट लक्षात घ्यायला हवी.

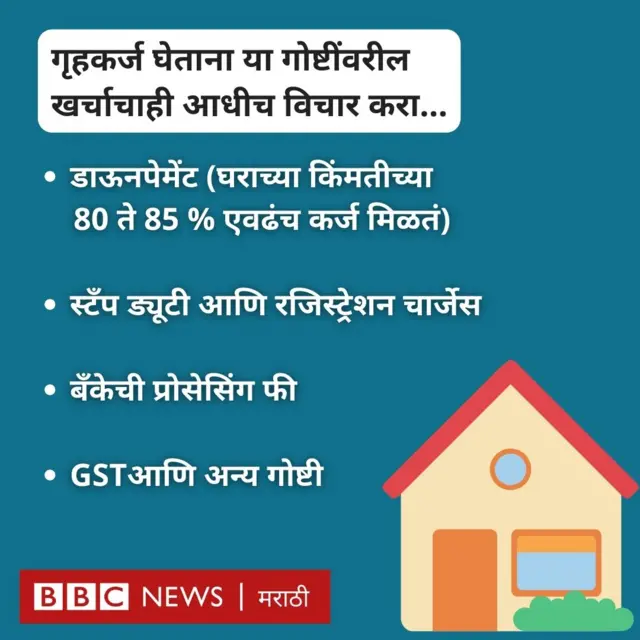

घर घेताना साधारणपणे तुम्हाला, त्याच्या किंमतीच्या 80 ते 85 टक्के रकमेचंच कर्ज व्याजानं मिळतं. बाकीची रक्कम तुम्हाला तुमच्या खिशातून भरावी लागते, यालाच डाऊनपेमेंट म्हणतात.

तसंच घर घेताना स्टँप ड्यूटी, रजिस्ट्रेशन, बँकेची फी, जीएसटी, अशा गोष्टींसाठी अतिरिक्त रक्कम मोजावी लागू शकते.

या सगळ्याचा विचार केलात तर तुम्हाला आर्थिक नियोजन करणं सोपं जाईल.

EMI म्हणजे काय?

कर्ज फेडताना तुम्हाला दर महिन्याला एका ठराविक दिवशी जो हफ्ता द्यावा लागतो, त्यालाच इक्वेटेड मंथली इन्स्टॉलमेंट, म्हणजे EMI म्हणतात.

बँक तुम्हाला कर्ज देते तेव्हाच ईएमआयची रक्कमही ठरवली जाते.

तुम्ही कर्जाऊ घेतलेली मूळ रक्कम म्हणजे मुद्दल आणि त्यावरचं व्याज, हे दोन्हीही ईएमआयद्वारा फेडलं जातं.

गृहकर्जासाठी अर्ज कसा द्यायचा?

गृहकर्ज देण्यासंदर्भात प्रत्येक बँकेच्या नियमांमध्ये थोडाफार फरक असू शकतो. पण साधारणपणे ही प्रक्रिया बँकेला एक अर्ज करून सुरू होते. या अर्जात तुम्ही तुमची वैयक्तीक माहिती देणं अपेक्षित असतं, ज्याआधारे बँक तुम्ही किती रकमेच्या कर्जासाठी पात्र ठरता, याविषयी अंदाज बांधतात.

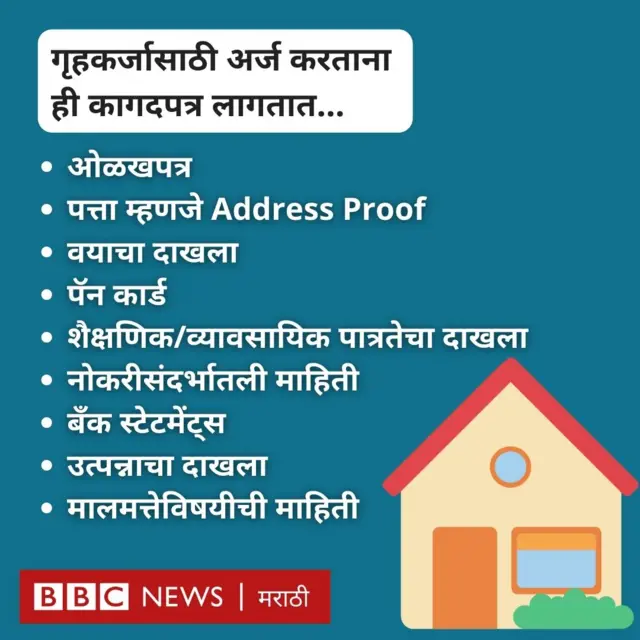

त्यासाठी बँकेला काही कागदपत्र सादर करावी लागतात.

यामध्ये ओळखपत्र, पत्ता म्हणजे address proof, वयाचा दाखला, पॅन कार्ड, शैक्षणिक किंवा व्यावसायिक पात्रतेचा दाखला, नोकरीसंदर्भातली माहिती, बँक स्टेटमेंट्स, उत्पन्नाचा दाखला, मालमत्तेविषयीची माहिती अशा गोष्टींचा समावेश आहे.

तुमचा अर्ज आणि इतर सर्व माहिती मिळाल्यावर बँक त्याची पडताळणी करते. यासाठी तुम्हाला बँकेच्या अधिकाऱ्यांची प्रत्यक्ष भेटही घ्यावी लागते.

तुम्ही कर्जाला पात्र आहात की नाही आणि असल्यास तुम्हाला किती रकमेचं कर्ज देता येईल याविषयी हे अधिकारी निर्णय घेतात.

त्यासाठी ते तुम्ही जिथे काम करता, त्या कार्यालयालाही भेट देऊ शकतात. एकूणच तुम्ही दिलेली माहिती खरी आहे, याची ते खात्री करून घेतात.

तुमच्या डोक्यावर दुसरं कुठलं कर्ज नाही ना, याचीही ते तपासणी करतात.

त्यासाठी क्रेडिट इन्फर्मेशन ब्युरो इंडिया लिमिटेडमधला तुमचा रेकॉर्ड, म्हणजे सिबिल स्कोरही पाहिला जातो. या सगळ्या प्रक्रियेसाठी साधारण तीन-चार दिवस लागू शकतात.

गृहकर्ज कसं मंजूर होतं?

बँकेला तुम्ही कर्ज फेडू शकाल याची खात्री पटली, तर ते तुमचं कर्ज मंजूर करतात. त्यांना काही शंका असेल तर, ते काही अटी घालू शकतात. त्या अटींची पूर्तता झाली तरच कर्ज दिलं जातं.

यानंतरची पायरी म्हणजे बँक तुम्हाला कर्जाविषयी ऑफर लेटर देते.

त्यात तुम्हाला किती रकमेचं कर्ज मंजूर झालं आहे, त्यासाठी काय व्याजदर लावला जाईल, किती काळात आणि कसं हे कर्ज तुम्ही फेडू शकाल तो व्याजदर, निश्चित म्हणजे Fixed असेल, की बदलता म्हणजे Floating असेल, ही सगळी माहिती असते.

तुम्हाला त्यानंतर हे ऑफर लेटर स्वीकारत असल्याचं लिखित पत्र द्यावं लागतं. तसंच बँकेची काही प्रोसेसिंग फी असेल तर ती भरावी लागू शकते आणि त्यावर जीएसटीही लागू शकतो.

पण अलीकडे काही बँकांनी या फीमध्ये सवलत देण्यास सुरुवात केली आहे.

मालमत्तेची तपासणी का केली जाते?

फोटो स्रोत, Getty Images

कर्ज मंजूर करण्याआधी बँक तुम्ही जे घर घेणार आहात त्याविषयीची कागदपत्रही पडताळून पाहते. घराची टायटल डीड, एनओसी अशी कागदपत्रं बँकेला द्यावी लागतात, कारण तुमचं ते घरच बँकेकडे तारण राहणार असतं.

मालमत्तेविषयी कुठला वाद नसल्याची कायदेशीर तपासणीही केली जाते.

घराचं बांधकाम सुरू असेल तर त्याचं लोकेशन, बांधकामाचा दर्जा, घर कधी बांधून पूर्ण होईल अशा गोष्टी विचारात घेतल्या जातात.

जुनं घर असेल तर त्याचा मेंटेनन्स, घर धोकादायक नाही ना, त्याविरोधात काही कायदेशीर कारवाई होत नाहीये ना या गोष्टींचा विचार केला जातो.

सगळ्या कागदपत्रांची पूर्तता झाली की लोन अग्रीमेंटवर तुम्हाला सह्या कराव्या लागतात आणि ठरलेल्या अटीनुसार म्हणजे एकरकमी किंवा टप्प्याटप्प्यानं बँक कर्जाची रक्कम देऊ करते.