फिक्स्ड डिपॉझिटपेक्षा गुंतवणुकीचे वेगळे पर्याय कोणते? हे 4 पर्याय माहित आहेत का?

फोटो स्रोत, Getty Images

नवीन वर्षात अनेक जण जसा आरोग्य जपण्याचा संकल्प करतात, तसाच आर्थिक शिस्त पाळण्याचा, योग्य गुंतवणूक करण्याचा विचारही करत असतात.

गुंतवणुकीचा सुरक्षित पर्याय म्हणून बरेच जण फिक्स्ड डिपॉझिट किंवा मुदत ठेवीचा विचार करतात. गेल्या काही काळात तर बचत खात्यातले (सेव्हिंग्ज अकाउंट) पैसे काढून एफडी करण्याचा कलही वाढत आहे.

रिझर्व्ह बँकेच्या एका आकडेवारीनुसार, एकूण बँक ठेवींमध्ये (बँक डिपॉझिट्स) फिक्स्ड डिपॉझिट्सचा (एफडी) वाटा वाढून दोन वर्षांतील उच्चांकी पातळीवर म्हणजेच 62 टक्क्यांपर्यंत पोहोचला आहे. ही आकडेवारी 2025 या वर्षातील सप्टेंबर तिमाहीतली आहे.

मार्च 2023 मध्ये हा वाटा 57 टक्के होता. सप्टेंबर तिमाहीदरम्यान सेव्हिंग्स अकाउंटचा वाटा 33 टक्क्यांवरून घसरून 29 टक्के झाला आहे.

एफडीमधल्या गुंतवणुकीमागचं एक कारण म्हणजे बचत खात्यापेक्षा इथे मिळणारा अधिकचा व्याज दर. बहुतांश बँका सेव्हिंग्स अकाउंटवर केवळ 2 ते 3 टक्के व्याज देतात, तर एफडीवर हेच दर दुपटीहून अधिक म्हणजे 6 ते 8 टक्क्यांपर्यंत असतात.

सुरक्षितता आणि व्याज दर ही दोन कारणं एफडीमधल्या गुंतवणुकीमागे दिसतात, पण तुम्हाला माहीत आहे का की, अनेक बँकाकडून मुदत ठेवींवर जे व्याज दिलं जात ते सध्याच्या महागाईच्या दरापेक्षाही कमी आहे.

मुदत ठेवींत पैसे गुंतवून आपण अनेकदा त्या बचतीचं मूल्य कमी करतो. ठराविक कालावधीनंतर आपल्याला एकरकमी पैसे मिळतील या विश्वासाने लोक मुदत ठेवींमध्ये गुंतवणूक करतात.पण बाजारात इतरही बरेच ऑप्शन आहेत ज्यातून चांगला परतावा मिळू शकतो. म्हणजे योजनाबद्ध पद्धतीने बाजारात गुंतवणूक करून त्यातून मिळालेल्या परताव्यात आणि मुदत ठेवींमधून मिळालेल्या परताव्यात कमालीची तफावत असते.

कमी जोखीम आणि जास्त परतावा असलेले गुंतवणुकीचे असे कोणते पर्याय आहेत? जाणून घेऊया.

1. इंडेक्स फंड

ज्या प्रमाणे म्युच्युअल फंडचे पैसे विविध कंपन्यांच्या शेअर्समध्ये गुंतवले जातात अगदी तसंच इंडेक्स फंडचे पैसेही शेअर्समध्ये गुंतवले जातात. पण म्युच्युअल फंडमध्ये जसा फंड मॅनेजर असतो तसा फंड मॅनेजर इंडेक्स फंडमध्ये नसतो. म्हणजेच या फंडातून होणारी गुंतवणूक ही ऑटोमेटेड गुंतवणूक असते.

म्युच्युअल फंडची गुंतवणूक करताना एखाद्या फंड मॅनेजरच्या देखरेखीखाली गुंतवणूक केली जाते. यात मार्केटमध्ये जो रेट सुरू आहे त्याहीपेक्षा जास्त परतावा मिळवा असा उद्देश असतो. पण इंडेक्स फंडमध्ये सुसंगत आणि सुरक्षित परतावा मिळावा हा उद्देश असतो.

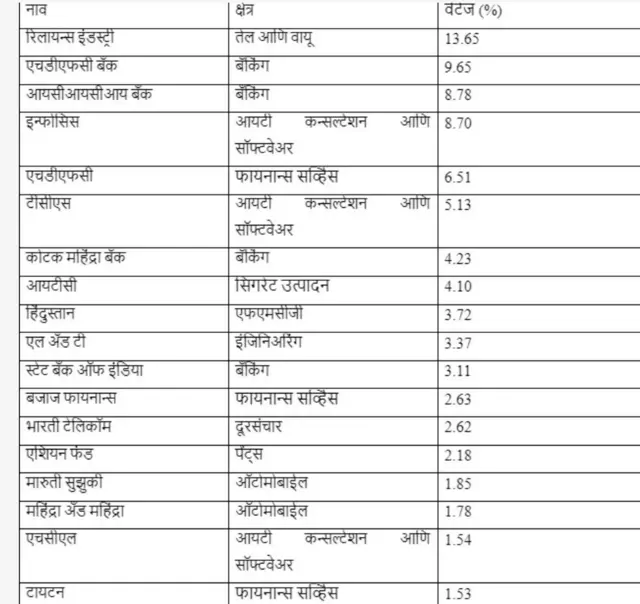

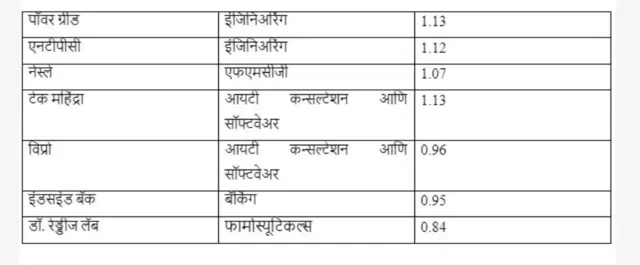

यासाठी आपण सेन्सेक्स-30 चं उदाहरण बघू. खाली तुम्हाला एक चार्ट दिसत असेल यात सूचीबद्ध असलेल्या 30 कंपन्या आणि त्यांच वेटेज दिलेलं आहे.

या चार्टमध्ये रिलायन्ससाठी 13.36% आणि एचडीएफसीसाठी 9.65% वेटेज दिलंय. आता जेव्हा तुम्ही इंडेक्स फंडमध्ये गुंतवणूक कराल तेव्हा तुमच्या बचतीचे 13.36% पैसे रिलायन्स कंपनीत तर 9.65% पैसे एचडीएफसीत गुंतवले जातील. म्हणजे तुमचे पैसे कंपन्यांच्या वेटेजप्रमाणे गुंतवले जातील.

आता जर एखाद्या कंपनीने आपली पोझिशन सोडली आणि ती या यादीतून खाली फेकली गेली तर आपले पैसे या कंपनीतून काढले जातील आणि ज्या कंपनीने आधीच्या कंपनीची जागा घेतलीय तिथे पैसे गुंतवले जातील.

सेन्सेक्स-30 हा अत्यंत महत्त्वाचा निर्देशांक आहे. त्यामुळे केवळ नफा परत करणाऱ्या कंपन्यांना त्यात स्थान मिळतं. मागच्या दहा वर्षात सेन्सेक्स - 30 हा 250% वाढलाय. त्यामुळे या फंडात गुंतवणूक करणाऱ्या लोकांची संख्याही वाढली आहे.

इंडेक्स फंडात विविध निर्देशांक असतात. उदाहरणार्थ- बँकिंग, आयटी, गोल्ड, रिअल इस्टेट अशा प्रत्येक क्षेत्रासाठी बाजारात इंडेक्स फंड उपलब्ध आहेत.

2. एक्सचेंज ट्रेडेड फंड

एक्सचेंज ट्रेडेड फंड देखील इंडेक्स फंडासारखाच असतो. या दोन्ही फंडांमधून तुम्ही विविध कंपन्या आणि क्षेत्रांमध्ये गुंतवणूक करू शकता.

पण या दोन्ही फंडांमध्ये थोडा फरक आहे.

फोटो स्रोत, Getty Images

• एक्सचेंज ट्रेडेड फंड हा निवडलेल्या निर्देशांकाच्या जवळ असतो. त्यामुळे हा मुद्दा लक्षात घेता एक्सचेंज ट्रेडेड फंड इंडेक्स फंडांपेक्षा उजवा ठरतो.

• इंडेक्स फंडांकडे जसा एसआयपीचा ऑप्शन आहे तसा एसआयपीचा ऑप्शन एक्सचेंज ट्रेडेड फंड्सकडे नाही.

• एक्सचेंज ट्रेडेड फंडांद्वारे तुम्हाला युनिट्स खरेदी करता येतात. म्हणजे एक्सचेंज ट्रेडेड फंडांतून तुम्हाला जेवढे युनिट्स खरेदी करायचे आहेत तेवढीच रक्कम दिली जाते. या फंडातील युनिटची रक्कम किमान किंमत निर्देशांकावर ठरते.

• पण इंडेक्स फंडात तुम्ही कितीही रक्कम गुंतवू शकता. तुम्हाला ज्या कंपनीचे जेवढे युनिट्स खरेदी करायचे आहेत तेवढे युनिट्स खरेदी करून गुंतवणूक करू शकता. इंडेक्स फंडाच्या युनिटची सुरवात 500 रुपयांपासून सुरू होते.

• इंडेक्स फंड दिवसात कधीही विकता येतो. मात्र एक्सचेंज ट्रेडेड फंडांत तसं नसतं. क्लोजिंग टाइमला जी रक्कम ठरवली जाते त्यावरच युनिटची खरेदी विक्री चालते.

3. डिबेंचर्स म्युच्युअल फंड

डिबेंचर्स म्युच्युअल फंड्समध्ये तुमची गुंतवणूक करण्यासाठी एखादा फंड मॅनेजर नेमला जातो. हा फंड मॅनेजर आपल्या पैशातून विविध बॉण्ड्स खरेदी करतो आणि त्या बॉण्ड्सवर जे व्याज मिळतं तो परतावा आपल्याला दिला जातो.

म्हणजे हा कर्जासारखा व्यवहार आहे असं म्हणता येईल. या फंडांमध्ये फंड मॅनेजरची भूमिका महत्त्वाची असते. कारण विविध क्षेत्रांतील बाँड्सद्वारे जे व्याज दिलं जातं त्यात मोठा फरक असतो.

फोटो स्रोत, Getty Images

आता जर इक्विटी म्युच्युअल फंड आणि या डिबेंचर्स म्युच्युअल फंडची तुलना केली तर यातून मिळणारा परतावा इक्विटी म्युच्युअल फंडपेक्षा कमी आहे. मात्र यात रिस्कही कमी आहे. इक्विटी म्युच्युअल फंडमध्ये रिस्क मोठी असते. अर्थात डिबेंचर्स म्युच्युअल फंडमधून ज्या प्रकारचा परतावा मिळतो तो फिक्स डिपॉझिट पेक्षा केव्हाही जास्तच असतो.

4. गिल्ट म्युच्युअल फंड

गिल्ट म्युच्युअल फंड हा डेबिट म्युच्युअल फंडाच्या तोलामोलाचा ऑप्शन आहे. याचं वैशिष्ट्य म्हणजे यात जी गुंतवणूक केली जाते ती फक्त सरकारी बाँडस मध्येच केली जाते. राज्य सरकार किंवा केंद्र सरकार या रोख्यांवर (बॉण्ड्स) नियमित व्याज देतात म्हणून या फंडमध्ये रिस्क फॅक्टर खूपच कमी आहे.

सेबीच्या नियमांनुसार, गिल्ट फंड्स पोर्टफोलिओला 80% रक्कम ही सरकारी रोख्यांमध्ये गुंतवावी लागते. फिक्स डिपॉझिटच्या तुलनेत बघायला गेलं तर गिल्ट म्युच्युअल फंडमधूनही चांगला परतावा मिळतो.

(हा लेख केवळ गुंतवणुकीच्या पर्यायांची माहिती देण्यासाठी आहे. गुंतवणूक करण्याआधी तुमच्या तज्ज्ञाशी किंवा गुंतवणूक सल्लागाराशी सल्ला मसलत करावी.)

(बीबीसीसाठी कलेक्टिव्ह न्यूजरूमचे प्रकाशन)