क्रेडिट रेटिंग के तरीकों से खफ़ा है भारत, जानें ये कैसे तय होती है और क्या है इसकी अहमियत

इमेज स्रोत, Getty Images

- Author, दीपक मंडल

- पदनाम, बीबीसी संवाददाता

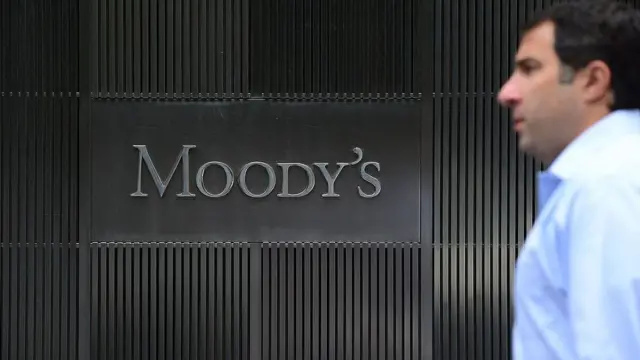

भारत सरकार के वित्त मंत्रालय में मुख्य आर्थिक सलाहकार वी अनंत नागेश्वरन ने मूडीज, स्टैंडर्ड एंड पूअर्स और फिच जैसी अंतरराष्ट्रीय रेटिंग एजेंसियों की रेटिंग के तरीकों पर सवाल उठाया है.

'री-एग्जामिनिंग नैरेटिव' नाम की किताब में शामिल एक लेख में मुख्य आर्थिक सलाहकार के कार्यालय ने इस बात की ओर ध्यान दिलाया है कि रेटिंग एजेंसियों की धारणाओं और 'वैल्यू-जजमेंट' की वजह से कई ऐसे देशों को बढ़िया रेटिंग मिलती रही है, जिनकी मैक्रो अर्थव्यवस्था की बुनियाद भारत जैसे विकासशील देशों से कमजोर रही है.

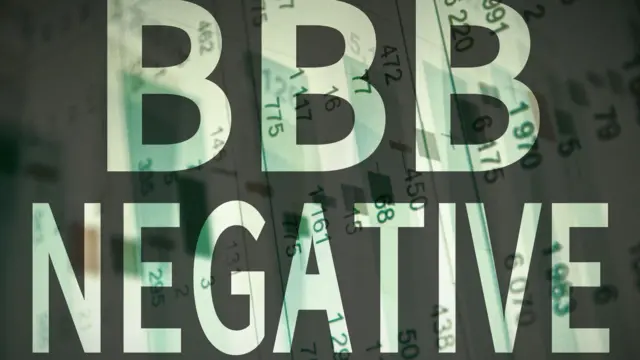

इस किताब में कहा गया है कि 2008 में भारत पांचवीं नंबर की अर्थव्यवस्था बन गया. लेकिन इसकी सॉवरेन रेटिंग में कोई बदलाव नहीं हुआ और और ये 'बीबीबी-' (BBB-) पर स्थिर है. जबकि इस दौरान भारत दुनिया का दूसरा सबसे तेज रफ्तार अर्थव्यवस्था रहा है.

इसमें कहा गया है कि रेटिंग एजेंसियों को सॉवरेन रेटिंग देते वक्त उस देश की कर्ज चुकाने की क्षमता का इतिहास देखना चाहिए. रेटिंग एजेंसियों को रेटिंग तय करते वक्त ऐसी सूचनाओं पर विश्वास नहीं करना चाहिए जिनकी गुणवत्ता संदिग्ध हों.

आखिर ये सॉवरेन रेटिंग क्या है और इसकी इतनी कितनी अहमियत है. इसके साथ ही भारत जैसी तेज रफ्तार और विकासशील अर्थव्यवस्था वाले देश रेटिंग एजेंसियों की रेटिंग देने के मौजूदा तरीके पर क्यों सवाल उठा रहे हैं, आइए समझते हैं.

क्या है सॉवरेन रेटिंग?

इमेज स्रोत, reuters

किसी देश को दी गई सॉवरेन रेटिंग उसकी डिफॉल्ट की आशंकाओं के बारे में जानकारी देती है.

यानी वो ये बताती कि वो अपने कर्जे चुकाने के मामले में कहां खड़ा है.

अगर कोई देश अपने सभी कर्जे चुकाने की स्थिति में है तो इसे 'एएए-' (AAA-) रेटिंग दी जाती है. जैसे-जैसे ये क्षमता कम होती जाती रेटिंग भी घटती जाती है.

'बीबीबी' (BBB) निवेश के लिहाज से सबसे निचली रेटिंग होती है. यानी इस रेटिंग वाले देश में निवेश जोखिम भरा है.

भारत की क्रेडिट रेटिंग क्या है?

इमेज स्रोत, Getty Images

स्टैंडर्ड एंड पूअर्स और फिच ने भारत को 'बीबीबी-' (BBB-) की रेटिंग ती है. जबकि मूडीज ने 'बीबीबी3' (BBB3).

इससे नीचे की कोई भी रेटिंग 'स्पेक्यूलेटिव' है और जैसे-जैसे रेटिंग घटती जाती है जोखिम और बढ़ जाता है.

'डी' की रेटिंग मतलब डिफॉल्ट होता है. यानी जिस देश को ये रेटिंग मिलती है उसके दिवालिया होने का खतरा रहता है.

भारत की क्रेडिट रेटिंग बढ़ाने की मांग क्यों हो रही है ?

इमेज स्रोत, Getty Images

भारत की मौजूदा रेटिंग निवेश के हिसाब से सबसे निचली रेटिंग मानी जाती है. जबकि भारत की अर्थव्यवस्था दुनिया की सबसे तेज रफ़्तार अर्थव्यवस्थाओं में से एक है.

सिर्फ इतना ही नहीं, मौजूदा समय में भारत दुनिया की पांचवीं बड़ी अर्थव्यवस्था है और अगले कुछ साल में ये तीसरी बड़ी इकोनॉमी बन जाएगी.

ये रेटिंग तब ज्यादा अहम हो जाती है जब किसी देश को अंतरराष्ट्रीय कर्जदाता एजेंसियों से कर्ज लेना होता है. लेकिन भारत का कर्ज डॉलर में नहीं है. इसका सारा कर्ज रुपये में है.

यानी भारत डॉलर में कर्ज नहीं ले रहा है. इसलिए रेटिंग एजेंसियों की रेटिंग भारतीय अर्थव्यवस्था को खास प्रभावित नहीं करती. लेकिन रेटिंग इसलिए अहम हो जाती है कि इससे एक प्रतिष्ठा जुड़ी होती है. विदेशी कंपनियां अक्सर रेटिंग देख कर निवेश करती हैं.

कंपनियां इसी आधार किसी देश की अर्थव्यवस्था का आकलन करती हैं. इसके अलावा ये भारतीय कंपनियों को भी प्रभावित करती है.

अगर भारत की रेटिंग निचले पायदान पर है तो भारतीय कंपनियों को ज्यादा ब्याज दर पर अंतरराष्ट्रीय मार्केट से पैसा लेना होगा.

इससे भारतीय कंपनियों की लागत बढ़ जाती और महंगा उत्पादन होने की वजह से ये अंतरराष्ट्रीय मार्केट की प्रतिस्पर्द्धा में पिछड़ जाती हैं.

विशेषज्ञों का मानना है भारतीय अर्थव्यवस्था ने पिछले कुछ दशकों के दौरान जबरदस्त तरक्की की है. ये 'जंक' ग्रेड से निकल निवेश के लिए आकर्षक देशों की कैटगिरी में पहुंच चुका है.

ऊंचे राजकोषीय घाटे के बावजूद भारत अपने आर्थिक सुधारों और हाल में कोरोना से निपटने में दिखाई अपनी क्षमता की वजह से एक विश्वसनीय अर्थव्यवस्था वाला देश बन गया है.

भारत में आरबीआई और दूसरी एजेंसियों का लिक्विडिटी मैनेजमेंट काफी अच्छा रहा है. लिहाजा भारत की रेटिंग में ठोस अपग्रेडेशन होन चाहिए. भारत को कम से कम BBB की रेटिंग मिलनी चाहिए.

क्रेडिट रेटिंग तय कैसे होती है?

इमेज स्रोत, Getty Images

1. प्रति व्यक्ति आय

प्रति व्यक्ति आय सरकार का टैक्स बढ़ा देती है. यानी लोगों की कमाई जितनी बढ़ेगी सरकार की टैक्स आय भी बढ़ेगी.

सरकार के पास ज्यादा पैसा आएगा तो कर्जा चुकाने की उसकी क्षमता भी बढ़ेगी.

कर्जा चुकाने की ये बढ़ी हुई क्षमता ही उसे बेहतर क्रेडिट रेटिंग दिलाती है.

2. जीडीपी ग्रोथ

जीडीपी ग्रोथ भी सरकार का टैक्स रेवेन्यू बढ़ाती है. अगर जीडीपी ग्रोथ निगेटिव रही तो सरकार की आय के स्रोत कम हो जाते हैं और कर्ज चुकाने की उसकी क्षमता भी घट जाती है.

इस वजह से रेटिंग भी घट जाती है.

हाल में मूडीज ने अमेरिका की क्रेडिट रेटिंग स्थिर से घटा कर निगेटिव कर दी. रेटिंग एजेंसी ने अमेरिका के राजकोषीय घाटे को देखते हुए ये रेटिंग घटाई थी.

3. महंगाई दर

महंगाई दर भी सॉवरेन रेटिंग तय करने में अहम भूमिका निभाती है.

ऊंची महंगाई दर सरकार के वित्तीय प्रबंधन में ढांचागत कमजोरी की ओर इशारा करती है.

इससे राजनीतिक अस्थिरता पैदा होती है. राजनीतिक अस्थिरता सॉवरेन रेटिंग घटा देती है.

4. बाहरी कर्ज

कुछ देश अपने विकास और इन्फ्रास्ट्रक्चर परियोजनाओं के लिए बाहरी कर्ज पर बहुत ज्यादा निर्भर रहते हैं.

बाहरी कर्ज ज्यादा होने पर इसे चुकाने की क्षमता कम हो जाती है और डिफॉल्ट का खतरा बढ़ जाता है. इससे अंतरराष्ट्रीय कर्जदाता एजेंसियां से कर्ज लेने की किसी देश की क्षमता भी कम हो जाती है.

ये बोझ तब और बढ़ जाता है जब विदेशी मुद्रा में लिया गया कर्ज निर्यात से कमाई गई विदेशी मुद्रा से ज्यादा हो जाती है.

पिछल साल मूडीज ने पाकिस्तान की ये कहते हुए रेटिंग घटा दी थी कि विनाशकारी बाढ़ की वजह से बाहरी कर्जा चुकाने की इसकी क्षमता घट गई है.

5. आर्थिक विकास

क्रेडिट रेटिंग एजेंसियां रेटिंग देते समय संबंधित देश के आर्थिक विकास का भी स्तर देखती हैं. कोई भी देश जब विकास और प्रति व्यक्ति आय के खास स्तर पर पहुंच जाता है तो कर्ज चुकाने की उसकी क्षमता बढ़ जाती है.

विकासशील देशों की तुलना में विकसित देशों की डिफॉल्ट करने की आशंका कम होती है. इसलिए विकसित देशों को ज्यादा अच्छी सॉवरेन रेटिंग मिलती है.

मूडीज ने पिछले महीने चीन की रेटिंग स्थिर से निगेटिव कर दी थी.

इसकी वजह थी मध्यावधि में चीन की आर्थिक विकास दर कम रहने का अनुमान. ये जोखिम चीन के विशाल रियल एस्टेट सेक्टर में भारी गिरावट की वजह से पैदा हुआ है.

6. डिफॉल्ट का रिकॉर्ड

अगर किसी देश का कर्ज चुकाने में दिक्कत या डिफॉल्ट का रिकॉर्ड है तो रेटिंग एजेंसियां ऊंचे जोखिम वाले देशों की कैटगिरी में रखती हैं.

अगर किसी देश की कम रेटिंग का इतिहास रहा है ये निवेशकों के लिए कम आकर्षक रहेगा.

कितने तरह की क्रेडिट रेटिंग

इमेज स्रोत, Getty Images

स्टैंडर्ड एंड पूअर्स की रेटिंग कैटगिरी इस तरह है-

एएए प्राइम

एए+ हाई ग्रेड

एए हाई ग्रेड

एए- हाई ग्रेड

ए+ अपर मीडियम ग्रेड

ए अपर मीडियम ग्रेड

ए- अपर मीडियम ग्रेड

बीबीबी+ लोअर मीडियम ग्रेड

बीबीबी लोअर मीडियम ग्रेड

बीबीबी- लोअर मीडियम ग्रेड

बीबी+ स्पेक्यूलेटिव

बीबी स्पेक्यूलेटिव

बी+ बहुत ज्यादा स्पेक्यूलेटिव

बी- बहुत ज्यादा स्पेक्यूलेटिव

सीसीसी+ बहुत ज्यादा स्पेक्यूलेटिव या डिफॉल्ट

इमेज स्रोत, Getty Images

क्रेडिट रेटिंग एजेंसियों की रेटिंग के तरीकों पर बहस 2008 के ग्लोबल वित्तीय संकट के वक्त से शुरू हुई थी.

क्योंकि अमेरिका की ग्लोबल फाइनेंशियल सर्विस कंपनी लेहमैन ब्रदर्स को काफी अच्छी रेटिंग मिली हुई थी. इसके बावजूद ये दिवालिया हो गई.

इसके साथ ही मेरिल लिंच, एआईजी और फ्रैडी मैक जैसे वित्तीय संस्थान भी इस संकट के दायरे में आ गए थे. जबकि इनकी रेटिंग अच्छी थी.

(बीबीसी हिन्दी के एंड्रॉएड ऐप के लिए आप यहां क्लिक कर सकते हैं. आप हमें फ़ेसबुक, ट्विटर, इंस्टाग्राम और यूट्यूब पर फ़ॉलो भी कर सकते हैं.)