सरकारी बैंकों के विलय का फ़ैसला ग़लत साबित होने का डर क्यों है

इमेज स्रोत, Getty Images

- Author, ज़ुबैर अहमद

- पदनाम, बीबीसी संवाददाता

एक बार स्टेट बैंक ऑफ़ इंडिया के एक पूर्व चेयरमैन ने कहा था कि मर्जर यानी विलय की फ़िज़िक्स तो आसान है मगर केमिस्ट्री बेहद जटिल.

क्या यह बात सरकार की ओर से 10 सार्वजनिक क्षेत्र के बैंकों के विलय के क़दम को लेकर भी कही जा सकती है जिसके तहत वो संख्या घटाकर वैश्विक स्तर के मज़बूत बैंक बनाना चाहती है?

पंजाब नैशनल बैंक का ही उदाहरण लीजिए जिसमें ओरिएंटल बैंक ऑफ़ कॉमर्स और यूनाइटेड बैंक को मर्ज करने का फ़ैसला लिया गया है. विलय के बाद पीएनबी एसबीआई के बाद दूसरा सबसे बड़ा सरकारी बैंक हो जाएगा.

मगर इनके बीच केमिस्ट्री क्या है? एक बैंक मज़बूत है और बाक़ी कमज़ोर हैं. एक बड़ा है मगर बाक़ी उतने बड़े नहीं हैं, एक की बैलेंसशीट अच्छी है लेकिन बाक़ियों की नहीं.

इसी तरह सिंडिकेट बैंक को कैनरा बैंक में और आंध्र बैंक, कॉर्पोरेशन बैंक को यूनियन बैंक में मर्ज कर दिया जाएगा. इंडियन बैंक में इलाहाबाद बैंक को मिलाकर सातवां सबसे बड़ा पब्लिक सेक्टर का बैंक बनाया जाएगा.

इमेज स्रोत, Getty Images

'बेमेल मिलान'

इस विलय से बेशक बैंकों की संख्या घट जाएगी मगर 'केमिस्ट्री' के मामले में वे बेमेल हैं.

अर्थशास्त्रियों का कहना है कि इस प्रस्तावित विलय का ख़तरा यह है कि मज़बूत बैंकों के सहारे कमज़ोर बैंकों को उठाने की जगह कहीं ऐसा न हो जाए कि कमज़ोर बैंक ही मज़बूत बैंकों को डुबो दें.

इससे पहले हुए सरकारी बैंकों के विलय पर नज़र डालें तो बहुत भरोसा नहीं पैदा होता. अप्रैल 2017 में देश के सबसे बड़े बैंक 'स्टेट बैंक ऑफ़ इंडिया' में इसके पांच संबद्ध बैंकों को मर्ज कर दिया गया था. उस समय काफ़ी उत्साह भरा माहौल था और सभी के शेयरों में उछाल देखने को मिला था.

मगर यह अच्छा दौर कुछ समय के लिए ही रह पाया था. मर्ज किए गए बैंकों के नॉन परफ़ॉर्मिंग एसेट्स विलय से पहले जहां 1.01 लाख करोड़ रुपये (6.94%) थे, जल्द ही वे 1.88 लाख करोड़ रुपये (9.97%) पर पहुंच गए.

इमेज स्रोत, Getty Images

भारत की वित्त प्रणाली के सभी पहलुओं की समीक्षा के लिए 1991 में नरसिंहम कमिटी बनाई गई थी. इस कमेटी ने सुझाया था कि एसबीआई को धीरे-धीरे अपने सभी सात उपक्रमों का विलय कर लेना चाहिए.

इसलिए, 2008 में स्टेट बैंक ऑफ़ सौराष्ट्र को सबसे पहले एसबीआई में मिलाया गया. दो साल बाद स्टेट बैंक ऑफ़ इंदौर को मिलाया गया. बाद में 2017 में बाक़ी के पांच सहायक बैंकों को भी मर्ज कर दिया गया.

अर्थशास्त्री विवेक कौल कहते हैं कि अधिकतर मर्जर नाकाम साबित होते हैं. हार्वर्ड बिज़नस रिव्यू के एक लेख का ज़िक्र करते हुए वह कहते हैं, "कई शोधों से विलय और अधिग्रहणों की विफलता की दर पता चलती है जो कि 70 से 90 फ़ीसदी के बीच है."

दुनिया की चार सबसे बड़ी अकाउंटिंग संस्थाओं में से एक केपीएमजी के एक शोध ने संकेत दिए थे कि 83% मर्जर ऐसे रहे जो शेयरधारकों को अधिक रिटर्न देने में नाकाम रहे.

इमेज स्रोत, AFP

पीएनबी का पहले का एक विलय

1993 में पंजाब नैशनल बैंक और न्यू बैंक ऑफ़ इंडिया के विलय का एक रोचक मामला है. आरबीआई ने सेक्शन 45 के तहत यह मर्जर करवाया था क्योंकि न्यू बैंक ऑफ़ इंडिया में लिक्विडिटी की स्थिति बेहद अस्थिर हो गई थी.

सरल शब्दों में इसका मतलब यह है कि बैंक के पास अपने जमाकर्ताओं को लौटाने के लिए पर्याप्त पैसा नहीं था. इस मर्जर का पीएनबी पर अच्छा प्रभाव नहीं पड़ा. लगातार लाभ कमाने का रिकॉर्ड होने के बावजूद उसे 1996 में 96 करोड़ रुपये की हानि हो गई.

यह मर्जर कई मामलों में बेहद पेचीदा रहा. न्यू बैंक ऑफ़ इंडिया के उन कर्मचारियों ने मुक़दमे कर दिए जिन्हें लगा कि उन्हें बाहर निकाला जा रहा है.

इस विलय के दुष्प्रभावों से बाहर निकलने में पीएनबी को कम से कम पाँच साल का समय लग गया था.

इमेज स्रोत, Getty Images

अर्थशास्त्री विवेक कौल कहते हैं कि भारत में प्राइवेट बैंकों का विलय अधिक सफल रहा है. 1991 में आर्थिक सुधार शुरू होने के बाद से भारत में अब तक निजी बैंकों के 32 मर्जर हुए हैं और अधिकतर ने अपनी मर्ज़ी से विलय किया है.

इसका एक ताज़ा उदाहरण आईएनजी वैश्य बैंक और कोटक महिंद्रा बैंक का है. इन बैंकों के मर्जर में दोनों ओर से वे चीज़ें मौजूद थीं जो किसी विलय को सफल बनाने के लिए ज़रूरी मानी जाती है.

कौल कहते हैं, "आरबीआई के डेप्युटी गवर्नर रहे आर. गांधी ने अप्रैल 2016 में कहा था कि आईएनजी वैश्य बैंक की दक्षिण भारत में अच्छी मौजूदगी है जबकि कोटक की पश्चिम और उत्तर भारत में ठीक पहुंच है. इस मर्जर ने ऐसे वित्तीय संस्थान का स्वरूप लिया जिसकी मौजूदगी पूरे भारत में है."

इमेज स्रोत, Getty Images

क्या कहते हैं आलोचक

सरकारी बैंकों के प्रस्तावित विलय के आलोचकों का कहना है कि इस क़दम के लिए अभी सही समय नहीं है.

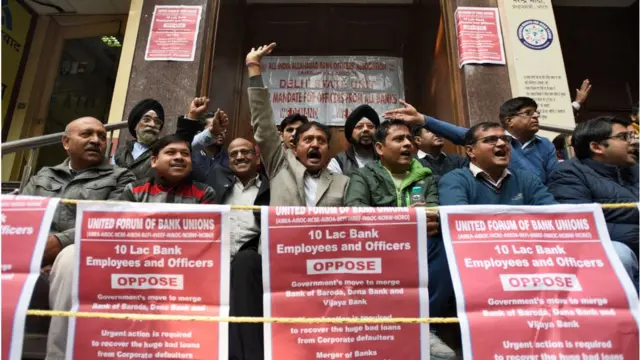

ऑल इंडिया बैंक एंप्लॉयीज़ यूनियन के महासचिव वेंकटचलम ने एक बयान जारी करके दावा किया है कि सार्वजनिक क्षेत्र के बैंक अपनी व्यवस्था सुधार रहे थे और पिछले वित्त वर्ष में उन्हें डेढ़ लाख करोड़ रुपए का लाभ भी हुआ था. मगर बैड लोन, जिनकी रक़म बैंकों को वापस मिलने की संभावना न के बराबर है, के कारण कुल घाटा 66 हज़ार करोड़ रहा था.

आलोचक यह भी मानते हैं कि विलय करने में जल्दबाज़ी की जा रही है. उनका कहना है कि बैंकिंग कंपनीज़ (एक्विज़िशन एंड ट्रांसफ़र ऑफ़ अंडरटेकिंग्स) एक्ट 1970 के प्रावधान कहते हैं कि इस तरह के क़दम उठाने से पहले केंद्र सरकार को आरबीआई से विमर्श करना चाहिए और फिर योजना बनाकर संसद के दोनों सदनों में अनुमोदन के लिए रखना चाहिए.

इस आधार पर बैंकों के विलय या फिर एकीकरण पर अंतिम निर्णय लेने का अधिकार संसद के पास है, मगर इस मामले में ऐसा नहीं किया गया.

इमेज स्रोत, Getty Images

वेंकटचलम का आरोप है कि प्रस्तावित विलय बड़ी कॉर्पोरेट कंपनियों को लाभ पहुंचाने के लिए किया जा रहा है. ऐसा भी डर है कि इससे 'बैड लोन' बढ़ सकते हैं.

वह कहते हैं कि बैंकों ने अपने एनपीए या बैड लोन को घटाना शुरू कर दिया था मगर अब उनका पूरा ध्यान इस विलय की ओर चला जाएगा जिसमें एक साल या इससे ज़्यादा समय लग सकता है.

वेंकटचलम कहते हैं, "इससे तो एनपीए की रिकवरी की रफ़्तार कम हो जाएगी क्योंकि पूरा ध्यान तो एकीकरण से जुड़े मामलों को सुलझाने में लगा रहेगा."

इमेज स्रोत, Reuters

सरकार की योजना

वित्त मंत्री निर्मला सीतारमण ने ऐसी चिंताओं को यह कहकर दूर करने की कोशिश की है कि बैंकों का विलय बहुत ही सहजता से किया जाएगा और इसमें समय भी कम लगेगा. उन्होंने यह भी कहा है कि किसी की नौकरी नहीं जाएगी.

वह चाहती हैं कि बैंक एकदम प्रोफ़ेशनल ढंग से चलें. वित्त मंत्री ने कहा है कि इसके लिए प्राइवेट सेक्टर से रिस्क मैनेजर हायर किए जाएंगे.

मगर बहुत से विशेषज्ञों का मानना है कि सार्वजनिक क्षेत्र पर हावी राजनीति और नौकरशाही वाली संस्कृति को देखते हुए मर्जर के बाद जो नए संस्थान बनेंगे, उन्हें प्रोफ़ेशनल बनाने के प्रयास नाकाम साबित होंगे.

इमेज स्रोत, Getty Images

सरकार ने प्रतिबद्धता जताई है कि वह बैंकों के विलय को सफल बनाने के लिए 70 हज़ार करोड़ रुपए देगी.

हालांकि, यह थोड़े समय के लिए ही मददगार साबित होगी. अर्थशास्त्री कहते हैं कि सार्वजनिक क्षेत्र के बैंकों को फिर से नीचे जाने से बचाना है तो यह काम संरचनात्मक बदलाव लाकर ही किया जा सकता है.

(बीबीसी हिन्दी के एंड्रॉएड ऐप के लिए आप यहां क्लिक कर सकते हैं. आप हमें फ़ेसबुक, ट्विटर, इंस्टाग्राम और यूट्यूब पर फ़ॉलो भी कर सकते हैं.)